Il bilancio consolidato 2020 approvato mercoledì scorso dal Cda dell’azienda di Lapo Elkann evidenzia una parziale inversione di tendenza nei ricavi e nei profitti rispetto all’esercizio precedente e il superamento dei target previsti per il primo anno del piano industriale a medio termine

L’amministratore delegato, Marco Cordeddu, che aveva anticipato a b2eyes TODAY le ragioni del miglioramento delle performance economico-finanziarie nel 2020, valuta questo risultato come di assoluto rilievo. «C’è ancora moltissimo da fare, ma abbiamo certamente lavorato bene e siamo oggi pronti alle nuove sfide che ci attendono in termini di sviluppo del nostro piano e confronto competitivo sui mercati globali - precisa Cordeddu in un comunicato - Mi piace anche sottolineare come sia stato raggiunto e superato il primo traguardo del nostro piano 2020-2024 e la recente positiva conclusione dell’aumento di capitale in opzione, che ha registrato una sottoscrizione pari al 99,99% dell’aumento di capitale (per un controvalore complessivo di quasi 8 milioni di euro, ndr) dimostra come il mercato abbia già colto questi segnali forti che rappresentano una vera inversione di tendenza per il gruppo Italia Independent».

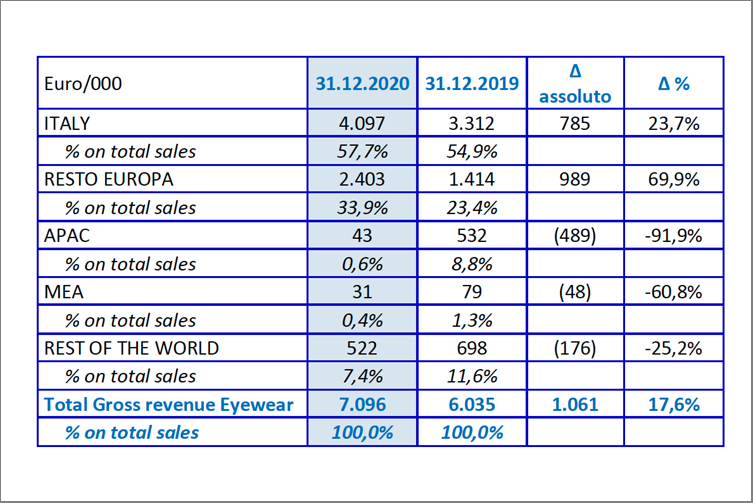

Il fatturato netto 2020 è stato pari a 11,35 milioni di euro (+46,1% rispetto al 2019), l’Ebitda negativo per 0,03 milioni (+99,5%) e il risultato netto di gruppo negativo per 2,81 milioni (+80,3%). Per quanto riguarda i ricavi, la differenza positiva «è da imputare principalmente alle nuove politiche commerciali dirette alla costruzione di una più fisiologica relazione con la filiera distributiva che ha generato, tra l’altro, una più corretta gestione della rotazione e sostituzione del prodotto all’interno dei punti vendita - si legge nella nota - La riduzione causata dalle vendite dirette retail, dovute alla dismissione di attività non performanti, e dalle vendite su mercati quali Asia Pacifico e Medio Oriente sono state largamente compensate dalla proventizzazione del fondo svalutazione magazzino che è stato oggetto di vendite speciali a valori più prossimi alle quotazioni di mercato». Il settore di riferimento del gruppo si conferma l'eyewear, con il 62,5% del fatturato totale (nella tabella, la ripartizione delle vendite di montature per area geografica), che nel 2020 ha fatto registrare un incremento tendenziale del 17,6%.

La posizione finanziaria netta al 31 dicembre scorso era, invece, negativa per 15,55 milioni di euro, pari a -2,9% rispetto all’esercizio precedente. Il peggioramento è stato principalmente determinato «dalla dinamica registrata dal patrimonio netto, con particolare riguardo al versamento dell’aumento di capitale (pari a quasi 3 milioni di euro, ndr), unitamente all’incremento dell’indebitamento bancario a medio lungo termine dovuto all’accesso alle forme di sostegno previste dai decreti governativi “Cura Italia” e “Rilancio Italia”», ricorda il comunicato.

(red.)