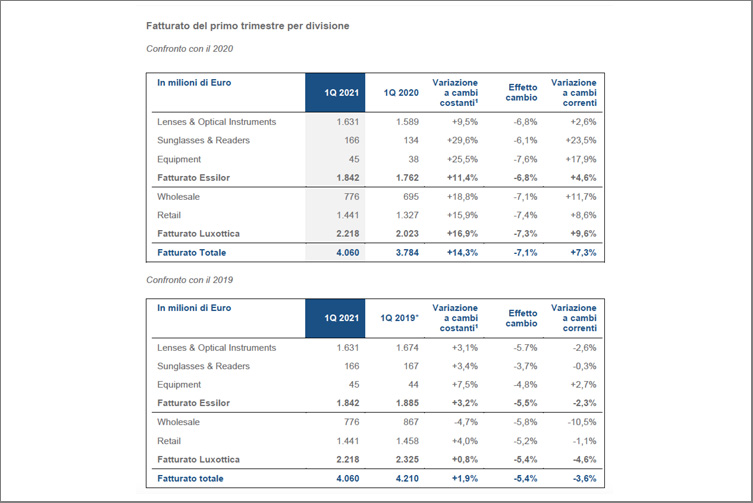

In estrema sintesi è il quadro emerso dai ricavi consolidati del primo trimestre 2021 annunciati ieri dal gruppo, che mostrano una crescita sullo stesso periodo non solo dell’anno precedente, ma anche del 2019 (nelle tabelle)

«EssilorLuxottica ha avuto un ottimo inizio d'anno - commentano in una nota Francesco Milleri e Paul du Saillant, rispettivamente amministratore delegato e viceamministratore delegato della società - Nel primo trimestre abbiamo capitalizzato con successo il recupero negli Stati Uniti e in Cina, facendo leva sia sui nostri marchi sia sull'innovazione di prodotto, sulla distribuzione e sulla digitalizzazione ovunque nel mondo. L’integrazione ha acquisito ulteriore slancio e abbiamo fatto importanti passi avanti in diverse aree di attività, pur continuando a fare nuove acquisizioni. La posizione in cui ci troviamo oggi ci dà maggiore fiducia nella nostra capacità di generare risultati migliori del settore».

Essilux fa sapere che i ricavi di gennaio-marzo 2021 sono migliorati progressivamente anche rispetto alla crescita dell'1,7% a cambi costanti raggiunta nel quarto trimestre del 2020. Il business vista, che rappresenta circa il 75% del fatturato, ha fatto registrare vendite solide sia di prodotti ottici sia nel retail. La domanda di occhiali da sole ha, invece, visto un recupero in Nord America, con Sunglass Hut in crescita a doppia cifra sulle vendite omogenee a marzo rispetto al 2019. L'e-commerce è cresciuto del 61% rispetto al 2019 e del 47% rispetto al 2020 a cambi costanti, con le piattaforme monomarca di proprietà che, nel complesso, hanno raddoppiato i ricavi. «Per area geografica, il Nord America ha mostrato forti segnali di ripresa della domanda, visibili su tutti i canali. La Cina, il secondo mercato per ricavi della società, e l'Australia hanno contribuito in modo sostanziale alla crescita. L'Europa e la maggior parte dei mercati in via di sviluppo sono rimasti indietro, a causa delle nuove restrizioni legate alla pandemia - precisa il comunicato - La divisione wholesale ha registrato un fatturato in calo del 10,5% rispetto al primo trimestre del 2019 (-4,7% a cambi costanti): il business sole è rimasto debole, mentre quello vista ha consolidato il percorso di crescita iniziato nel terzo trimestre del 2020. Il Nord America ha trainato la divisione e ha visto una progressiva accelerazione rispetto al quarto trimestre del 2020, registrando un incremento a singola cifra alta a cambi costanti rispetto al primo trimestre 2019. Al contrario, l'Europa ha subito una decelerazione, con nuove restrizioni che hanno influito in particolare sulla performance della categoria sole. Per quanto riguarda i marchi, Oakley si è distinto ancora una volta per essere uno dei migliori in termini di performance».

In termini finanziari, «la società ha chiuso il trimestre con 9,3 miliardi di euro di liquidità e investimenti a breve termine e un indebitamento finanziario netto di 2,6 miliardi di euro, comprese le passività per leasing, rispetto a un indebitamento finanziario netto di 3 miliardi di euro a fine 2020: la riduzione riflette la solida generazione di cassa del trimestre», ricorda la nota.

Per quanto riguarda, infine, le previsioni a breve termine, «tenendo conto dello slancio positivo in diverse aree di business e della graduale normalizzazione del contesto economico grazie alla campagna vaccinale in corso, ma anche considerando le restanti incertezze dovute alla pandemia di Covid, la società ha ora l'ambizione di raggiungere una performance paragonabile come minimo a quella del 2019 sia in termini di fatturato sia di margine operativo adjusted, a cambi costanti», conclude il comunicato.

(red.)