«Abbiamo affrontato il secondo trimestre dell’anno consapevoli che il nostro business avrebbe fronteggiato le sfide più importanti, da un contesto di mercato ancora debole in Nord America, appesantito anche da condizioni climatiche non favorevoli, all’atteso, significativo calo delle vendite nelle ex catene GrandVision in Europa, un mercato in cui la performance degli altri canali è risultata sempre positiva. Il periodo è stato tuttavia di forte rimbalzo per l’Asia, in particolare grazie alla riapertura della Cina, e in buona progressione anche nei mercati emergenti di India e Medio Oriente - commenta l’amministratore delegato di Safilo Group, Angelo Trocchia, nella nota sui risultati economico finanziari approvati dal Cda a inizio agosto - Sul fronte reddituale, anche nel secondo trimestre la marginalità industriale adjusted è risultata in significativa crescita, consentendoci di chiudere i primi sei mesi con un miglioramento di 300 punti base rispetto all’anno precedente. In entrambi i periodi la nostra performance operativa, che ha anche supportato maggiori investimenti nei progetti per la trasformazione tecnologica del gruppo, unita a una buona gestione del capitale circolante, ci ha garantito una generazione di cassa in un periodo stagionalmente di assorbimento, risultato che ci mette nella giusta direzione rispetto al nostro target di Piano che prevede un free cash flow positivo nell’anno».

Il manager esprime soddisfazione per la politica sul portafoglio marchi, grazie sia al rinnovo anticipato «di due capisaldi del nostro business in licenza, Kate Spade e Tommy Hilfiger, e all’estensione di partnership di lungo corso come quelle con Juicy Couture, Fossil e Havaianas, sia con la firma di un nuovo accordo decennale per l’eyewear di Etro, un brand in piena ascesa nel panorama luxury, e che si va ad aggiungere ai più recenti inserimenti di marchi di successo nel segmento donna premium luxury quali Ports, Isabel Marant e Carolina Herrera - dice ancora Trocchia - Mentre il contesto di mercato di breve termine rimane incerto e caratterizzato da una bassa visibilità sulle prospettive del business, rimaniamo fiduciosi che, con la continua implementazione delle nostre strategie, Safilo possa raggiungere i suoi obiettivi di medio termine».

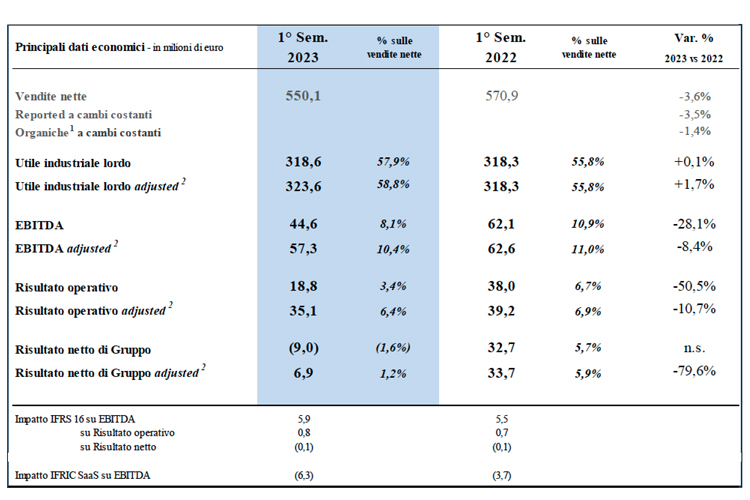

Per quanto riguarda le vendite, il periodo tra aprile e giugno ha risentito, come ricorda il comunicato, della perdurante debolezza del mercato nordamericano, ulteriormente accentuata dalle condizioni climatiche non favorevoli che negli Stati Uniti hanno frenato le vendite di occhiali da sole e di prodotti bike, e del previsto e significativo calo di quelle negli ex negozi GrandVision, il quale ha inciso negativamente sulla crescita per circa il 4%, soprattutto in Europa, area che fa registrare -4,9% a cambi correnti, -3,1% a cambi costanti e -6,1% a livello organico (le vendite organiche includono i soli marchi di proprietà e le licenze non terminate, presenti in entrambi i periodi a confronto, ed escludono il business attribuibile al contratto di fornitura con Kering Eyewear, ndr). «La performance del gruppo nel resto del mercato europeo è rimasta invece solida, in crescita mid-single digit (intorno al 5%, ndr), con tutte le categorie di prodotto che sono risultate positive, in particolare grazie al buon andamento del business b2b presso gli ottici indipendenti e a un altro trimestre di crescita per il canale travel retail - precisa la nota - Tra gennaio e giugno le vendite Safilo in Europa hanno raggiunto i 235,7 milioni di euro, sostanzialmente stabili rispetto al primo semestre 2022 (-0,6% a cambi correnti, +0,4% a cambi costanti, -0,3% a livello organico): al netto delle ex catene GrandVision, sono aumentate del 10% a cambi costanti, con Italia, Spagna e mercati dell'est Europa che hanno rappresentato i principali motori di sviluppo». Nei primi sei mesi 2023, inoltre, i canali online hanno confermato la quota del 15% sul totale delle vendite del gruppo, «grazie all'andamento molto positivo delle vendite direct to consumer di prodotti sportivi, in controtendenza rispetto all’andamento debole registrato dai canali eyewear online». Per quanto riguarda invece la performance economica, il secondo trimestre «è stato influenzato da oneri non ricorrenti, pari a 4,5 milioni di euro a livello di utile industriale lordo e a 9,6 milioni di euro a livello Ebitda, dovuti all'annunciato progetto di cessione a terzi dello stabilimento di Longarone», che nel semestre sono saliti rispettivamente a 5 e 12,7 milioni, ai quali si aggiungono 16,2 milioni a livello di utile operativo (nella tabella sopra).

In termini di performance finanziaria, infine, nel primo semestre 2023 Safilo ha registrato un free cash flow positivo per 9,9 milioni di euro rispetto a un assorbimento di cassa di 14,5 milioni registrato nello stesso periodo del 2022. Al 30 giugno scorso l’indebitamento finanziario netto di gruppo è risultato pari a circa 103 milioni di euro, in diminuzione rispetto ai 113,4 milioni al 31 dicembre 2022 e ai 105,6 milioni al 30 giugno 2022.

(red.)